储蓄国债与定期存款相比有1个优点也有1个不足(国债和定期储蓄哪个风险大)

导语:储蓄国债与定期存款相比,有1个优点也有1个缺点

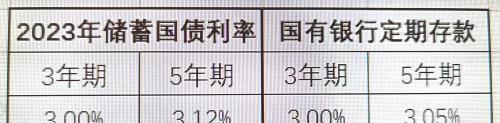

尽管2023年储蓄国债(凭证式)的利率与银行定期存款相比,没有什么优势,但国债作为一种很安全的投资理财产品,还是深受许多人的宠爱。因此,当2023年第一期(期限3年,利率3%)和第二期储蓄国债(期限5年,利率3.12%)上市后,一些老年客户马上就到银行柜台购买了。

一、储蓄国债的优点储蓄国债是一种信用级别最高的债券,由国家信用作保证。因此,购买储蓄国债不要担心它的安全性;也就是说,购买储蓄国债,不要担心到期兑付时不能还本付息的问题。

储蓄国债除了信用级别高的优点之外,与银行定期存款相比,还有一个优势。这个优势就是在存满一定期限之后提前兑取,不会像定期存款那样按活期存款利率支付利息,而是根据持有期限支付相应的利息。储蓄国债这种“分档计息”的特点,使持有时间超1年之后的提前兑取的收益会大幅高于定期存款。

储蓄国债(凭证式)分档计息规定:从购买之日起,两期国债持有时间不满半年不计付利息,满半年不满1年按年利率0.35%计息,满1年不满2年按1.47%计息,满2年不满3年按2.49%计息;第二期国债持有时间满3年不满4年按2.94%计息,满4年不满5年按3.05%计息。同时,需按提前兑取本金的1‰向承销团成员支付手续费。

因此,你如果有一笔钱,可以明确在一年之内不需使用,那么,购买凭证式储蓄国债比存定期存款更好,因为购买凭证式储蓄国债能兼顾收益性和流动性。

二、储蓄国债的不足储蓄国债有优势,但它与定期存款相比,也有一个不足,那就是储蓄国债不能办理部分提前兑取。

我们都知道,定期存款有一次的部分提前支取功能。例如,存了1笔3年期的10万元的定期存款,碰到需要用钱时,可以提前支取其中的部分存款,例如3万元;未提前支取的7万元存款继续享受3%的年利率。

但如果你购买了1笔3年期的10万元的储蓄国债,存了一年之后碰到急用钱,需要3万元。这个时候你不能只提前兑取3万元,而只能将10万元全部提前兑取,这样就损失了许多利息。

因此,针对储蓄国债“不能部分提前兑取”的不足,我们在购买储蓄国债时,就要将数额较大的资金分笔购买(储蓄国债的购买起点是1000元)。

例如,你想购买10万元的储蓄国债,你就可以分成3笔购买,金额分别为5万元、3万元和2万元。

这样,就能在遇到需要提前兑取的时候,可以根据所需资金选择提前兑取不同金额的储蓄国债,从而兼顾了收益性和流动性。

【关注我,便于获取更多金融知识和理财技巧】

免责声明:本站部份内容由优秀作者和原创用户编辑投稿,本站仅提供存储服务,不拥有所有权,不承担法律责任。若涉嫌侵权/违法的,请反馈,一经查实立刻删除内容。本文内容由快快网络小快创作整理编辑!